Au gré des dernières décennies, les vagues incessantes de dérégulation ont fait de l’industrie de la financiarisation la plus puissante du monde. Ce mouvement n’est cependant pas irréversible et un pays comme la France pourrait y mettre fin en quelques étapes s’étalant sur dix ans environ, avec l’aide ou l’approbation des principaux membres de l’Union.

Le magazine allemand Stern [1] a publié une étude remarquable sur la puissance qu’a atteinte cette industrie, et explique pourquoi elle sait maintenant paralyser et faire plier un gouvernement isolé. Chaque Européen doit être conscient des faits exposés, qui montrent à quel point nous sommes en train de perdre une guerre mondiale contre cette industrie tout en sachant que nous pouvons encore la gagner.

Les États sont mis à sac et ne se donnent pas les moyens de la riposte

Le manque à gagner fiscal, …

Le manque à gagner fiscal, donc le coût de l’évasion et de la fraude fiscale combinés pour tous les pays de la planète, est estimé à 2.000 milliards d’euros par an, soit pratiquement la Production Intérieure Brute (PIB) de la France ou 16,4 % de celle des États-Unis (12 100 milliards d’euros). Pour la seule France, ce manque à gagner représente 80 milliards d’euros par an, soit environ 60 % de plus que les seuls intérêts de la dette de notre pays.*

Ceux qui mènent la guerre contre cette spoliation planétaire sont les inspecteurs du fisc. En Europe, ils sont de moins en moins nombreux et de plus en plus mal payés. Stern dit : «les administrations fiscales payent de plus en plus mal un nombre décroissant d’inspecteurs, et se comportent comme des gérants de supermarchés qui licencieraient leurs caissières pour faire des économies, puis s’étonneraient que leurs caisses soient vides ».

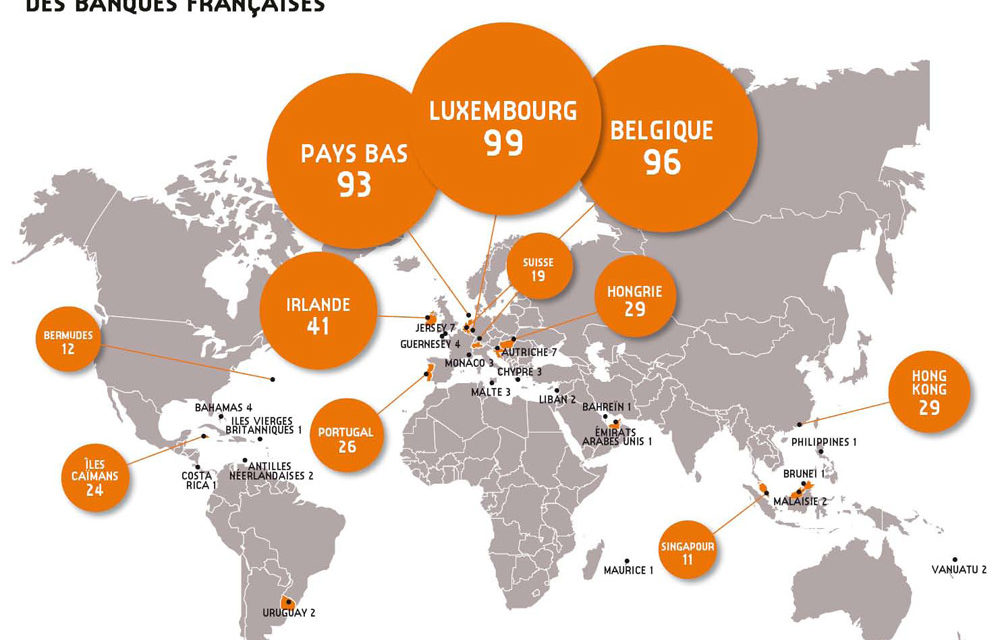

Dès lors, leur travail est rendu quasiment impossible au regard des moyens déployés contre eux : ils doivent d’abord se battre contre quatre entreprises géantes que sont les conseillers fiscaux, financiers, juridiques et comptables Ernst & Young (167.000 employés dans le monde), Deloitte (193.000), PricewaterhouseCoopers (180.000) et KPMG (145.000). Les plus grandes entreprises bénéficiant de l’évasion fiscale sont toutes clientes de l’un de ces quatre groupes. Qui plus est, on compte 90.000 conseillers fiscaux de taille non négligeable, pour assister les firmes plus modestes. C’est cette énorme profession qui dans son ensemble, dit Stern, décide combien d’impôts vont payer les entreprises et les fortunes privées les plus prospères, celles qui peuvent s’offrir leurs services. Bien entendu les salaires payés par ces firmes sont indubitablement élevés. Et pour cause, leur ensemble ne coûte aux clients que quelques pour cent des impôts évités légalement, car ces firmes ne travaillent pas en dehors des lois : Non ! Elles « optimisent» la charge fiscale (bel euphémisme) grâce à des montages juridiques permettant, de société écran en société écran, d’éviter l’impôt par le truchement d’un des 71 paradis fiscaux les plus connus, de payer entre zéro et un minimum à chaque transaction. Cynisme absolu, elles financent des recherches ! Celles-ci portent sur des modèles mathématiques de plus en plus savants qui piloteront des logiciels eux-mêmes plus ésotériques permettant d’automatiser la recherche du meilleur montage. Soyez mathématicien, c’est un métier d’avenir, beaucoup de polytechniciens l’ont déjà fait !

Remarquons pour couronner le tout, que la fameuse troïka (Banque Centrale Européenne, Fonds Monétaire International et Commission Européenne) est venue notamment depuis la crise de la Grèce ajouter son armée de professionnels similaires, dont l’action est toujours au service de l’austérité, c’est à dire de la politique qui assure que la crise mondiale continue à profiter à la financiarisation.

Pouvons-nous gagner cette guerre au lieu de continuer à la subir avec fatalisme ? Oui. Voici comment, dans le cas de la France agissant seule, mais tenant informés ceux des pays que la démarche intriguerait, et Bruxelles bien sûr.

Supprimer les moyens pour supprimer les fins

L’évasion fiscale consiste avant tout à éviter l’impôt sur le revenu sous toutes ses formes. La France devrait donc graduellement le remplacer pour supprimer la raison d’être principale des mécanismes d’évasion, paradis fiscaux compris. Toutes les étapes de ce processus sont acceptables en tant que telle aux yeux de l’UE parce qu’elles consisteraient à aligner tel ou tel impôt sur le niveau d’un de ses membres ou à amender un impôt déjà pratiqué.

Afin d’éviter tout choc à l’économie, un tel changement s’étalera sur dix ans et sur six impôts : Impôts sur le revenu (IRPP, CSG, IS, y compris sur plus-values), droits de succession, taxe foncière et Impôt de Solidarité sur la Fortune (ISF). À la fin de cette période, ces impôts seraient tous remplacés par l’Impôt sur le patrimoine passif (IPP) des seules personnes physiques. Calculé sur l’actif net, soit la fortune de chacun à laquelle on soustrait les charges, serait de zéro pour toute personne possédant un actif net en deçà de 50.000 Euros. Au-delà, il serait progressif par tranche avec un taux variable de 1,25 % à 3 %, ce dernier ne s’appliquant qu’à la tranche supérieure correspondant à cent millions d’euros d’actif net ou plus. Il rapporterait alors légèrement plus que les impôts précédents, tout en rétablissant la progressivité dans le système fiscal français puisque 20 % des Français les moins fortunées paieraient moins d’impôts, 70 % des Français paieraient la même chose et 10 % des plus riches paieraient un peu plus.

Cinq étapes pour une transition douce

- L’alignement de l’impôt sur les bénéfices des sociétés (IS) sur le niveau allemand, tandis que la perte de recette fiscale serait compensée par une première implantation de l’IPP en lieu et place de l’ISF. Pour les premières années, il serait de zéro pour la tranche allant jusqu’à 200.000 euros, ensuite progressif de 0,5 % à 2 %, ce dernier chiffre étant réservé à la tranche au-delà de cent millions d’euros d’actif net.

- La diminution de la contribution sociale généralisée (CSG, qui est l’impôt sur le revenu le plus lourd) de moitié grâce à un deuxième élargissement de l’IPP.

- L’alignement de l’IS sur le taux le plus bas pratiqué en Europe : celui de la Lituanie et l’abolition de la taxe foncière, compensé par un troisième élargissement de l’IPP.

- L’abolition de l’impôt sur les successions et de la taxe foncière grâce au quatrième élargissement de l’IPP.

- La suppression de tous les impôts sur le revenu restants grâce à un cinquième et dernier élargissement de l’IPP.

La France et les pays d’Europe qui suivraient cette logique, déboucheraient alors sur une situation telle que l’industrie de la financiarisation comme nous la connaissons n’aurait plus de raison d’être, tout comme les paradis fiscaux.

L’avènement d’un cercle vertueux par l’impôt

Parce que l’impôt n’est pas seulement le moyen de remplir les caisses de l’État pour financer les services publics, son impact sur les pratiques économiques serait alors maîtrisé et orienté. Les entreprises et leurs employés ne paieraient plus d’impôts sur leurs revenus. Un entrepreneur aurait alors le choix d’augmenter ses propres revenus à un niveau sanctionné par l’IPP ou bien de calculer un optimum entre son augmentation et celles de ses employés pour ne pas payer plus d’impôts, faisant ainsi en sorte que le pouvoir d’achat général s’améliore. Tous pourraient enfin se consacrer à leur vraie mission économique : la création de richesses tangibles et indiscutables et non pas la contribution à la prochaine « bulle » du marché financier ou à la fabrication de charge fictive. Cette création de nouvelles richesses serait évidemment considérée comme le patrimoine de ses actionnaires, mais seul leur actif net serait pris en compte dans l’assiette de l’IPP. Ses actionnaires n’auraient donc pas intérêt à l’introduire en bourse, ce qui multiplierait fortement la valeur taxable de leurs actions évaluées au prix du marché. Nous pourrions dès lors graduellement et silencieusement sortir du capitalisme boursier au profit du capitalisme familial créateur d’activités et donc d’emplois, puisque seuls moyens à sa disposition pour générer ladite richesse…

Tous les investisseurs du monde verraient alors la Francecomme une terre très favorable à l’investissement dans l’économie réelle, comme une sorte de paradis fiscal vertueux.Dans ces conditions, ils regarderaient à trois fois avant de fermer un site industriel soi-disant périmé.

L’optimisation fiscale pour tous au profit de la planète

Dans ce nouveau paradigme, l’amortissement fiscal n’existant plus, l’investissement à court terme cesserait donc d’être favorisé. Nous pourrions donc à nouveau investir sur des temps longs de 20, 30, 50 ans. Ce sont justement de telles périodes qui sont nécessaires à la construction d’habitats produisant leur propre énergie, à la supplantation de l’agriculture industrielle chimique par l’agriculture industrielle biologique, à la valorisation de la forêt (qui serait désormais exploitée pour vraiment absorber du CO2), pour reconquérir l’eau fraiche, produire localement des énergies douces et en général sauver les ressources et écosystèmes en France et dans toute l’Europe, en attendant que le monde nous imite. Tout cela serait rendu possible par un autre volet du projet IPP : le changement de mandat de la Banque publique d’investissement (BPI), qui emmétrait des obligations pour financer la transition écologique et que les Français achèteraient pour faire baisser leur actif net en augmentant leur charge. L’épargne française passerait alors d’une culture de la thésaurisation à une culture du placement et de l’investissement.En bref, des chantiers gigantesques financés par la dette interne à très long terme, mais une dette compensée cette fois par une création d’actifs réels et par une augmentation de la valeur des titres détenus pour tous les Français. D’où évidemment une forte réduction du chômage et une création d’emplois soutenus par des métiers et compétences vraiment créatrices de richesses localement.

L’évasion fiscale subsistera, mais sous une forme transparente et vertueuse. Les plus fortunés pourront diminuer le niveau de leur IPP en s’engageant à ne pas céder leur entreprise avant leur retraite s’ils sont entrepreneurs, pour bénéficier d’une décote actuarielle, à ne pas vendre leur résidence pour bénéficier de la décote pour habitat occupé, ou bien en la vendant en viager tout en continuant à y vivre…

Si vous êtes intéressés, faites-vous connaitre en laissant un commentaire ci-dessous !

Clément Carrue & André Teissier du Cros

*Pour en savoir plus sur l’histoire des paradis fiscaux, voir en anglais http://taxjustice.blogspot.fr/2008/06/tax-havens-creating-turmoil-tax-justice.html et http://www.historyandpolicy.org/policy-papers/papers/history-of-tax-havens

[1] Voir Courrier International du 11 Avril 2018